CXO公司2021年业绩大赛:药明系收入最高 和元生物最能赚钱

作者:青柠

国内医药产业改革加快,作为卖水人CXO行业也迎来了快速发展。

截至4月12日,已有13家CXO公司发布年度业绩报告。

本文选取以CXO业务为主营业务,总市值排名前12的公司进行综合分析。例如,有一些公司。CXO七龙珠被称为药明生物、药明康德、泰格医药、康龙化成、凯莱英、昭衍新药、药石科技等。

业绩和股价:冰火两重天

业绩:高景气依旧

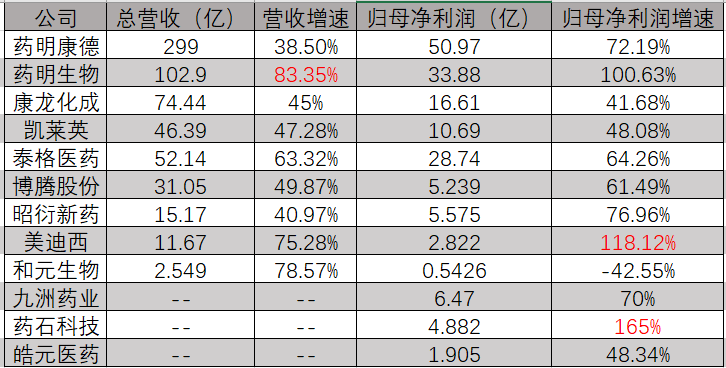

收入方面,9家公司已发布年报CXO公司共收入635.3与去年同期相比,亿元增速均值为58.02%,远高于我国CXO市场规模增长。

12家头部CXO归母净利润总额168.3亿元,平均同比增长68.68%,净利润增长高于营收增长。

收入增长最快的是药明生物,高达83.35%,净利润增速达到100.63%。

两家药明合计营收401.9亿元,净利润84.85亿元,超过其余10家的总和。

在业绩基数较高的情况下,两家药明仍能保持超越行业的增长速度,交出令整个行业惊叹的 成绩单,与其实施的跟随者战略密切相关。

龙头企业越来越强,似乎印证了CXO行业强者恒强,强者越强的逻辑。

然而,净利润增长最快的是其他人。分别是药石科技和美迪西,净利润增长率达到165%和165%118.12%。

药石科技

主要原因是2021年4月完成对联营企业浙江辉石16.5收购%股权,浙江辉石成为控股子公司,收购日前持有的股权37.43%根据公允价值重新计量产生的收益,预计非经常性损益对净利润的影响约为2.5亿元到2.6但实际扣除非净利润的增长率只有30%-40%。

美迪西

体积相对较小,近两年遵循CXO行业发展东风,加快产能扩张,业绩快速增长,连续两年净利润翻倍,今年2月是固定增长21.61亿元,增加产能扩张,成为下一次临床前CXO巨人的趋势。

12公司业绩(2021年年报)

股价:估值回归合理范围

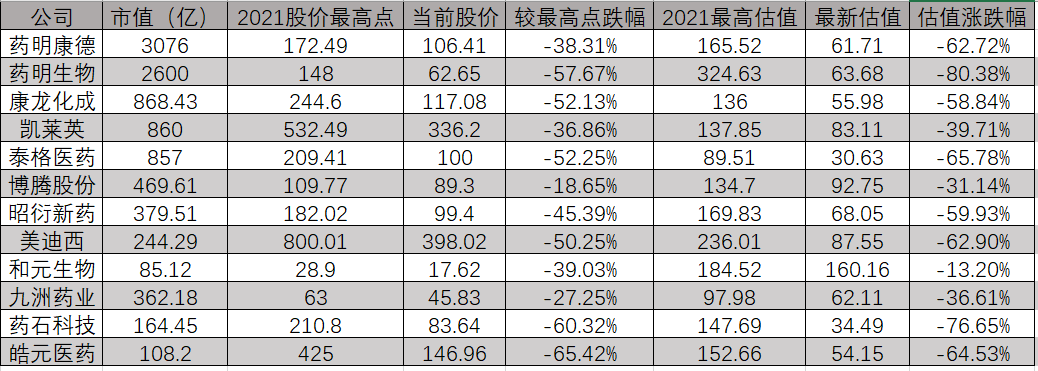

2021年上半年,CXO公司股价大幅上涨,多数CXO公司估值和股价创历史新高,12头头部CXO公司最高估值平均值高达公司最高估值平均值164.7倍,其中药明生物估值最高达到324.6倍。

但9月以来,医药股普遍表现不佳,大量创新药企破发,CXO行业也普遍迎来持续下跌,截至4月12日收盘,股价较最高点平均跌幅达到45.29%。

12家CXO公司平均估值下降至71.2倍,平均下降幅度达到54.37%。由于年报业绩优异,药明生物估值下降最多,低于最高点80.38%;目前估值最低的是泰格医药,最新市盈率仅为30.63,低于最高点65.78%,估值已处于历史最低水平。

12二级市场表现(截至4月12日)

总的来说,去年上半年CXO估值超过100倍的市场过于乐观,经过几轮下跌,目前,目前估值过于乐观。CXO行业估值已回归合理范围,部分公司甚至处于历史最低水平。

研发投入增加40.5%

研发投入:仅一家公司同比下降

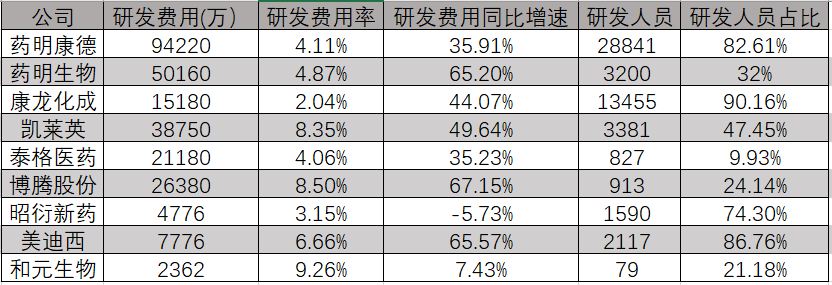

根据年报,9家公司发布了年报CXO公司,研发费用共计26.08亿元,研发费用平均同比增长40.5%。

9研发投资(2021年年报)

药明康德和药明生物是研发成本最高的。

两家公司的研发总投资14.41亿元,超过其他7家公司的总和。药明康德的研发人员高达2841人,包括药明生物在内的其他公司无法合并。

博腾股份是研发成本增长最快的股份。

达2.6亿元,同比增长67.15%,研发费用率达到8.5%,在同行中处于领先水平。一方面,R&D成本的增长是由于2021年R&D人员增长52%,R&D人员工资增长62%;另一方面,随着公司业务规模的扩大和制剂CDMO和基因细胞治疗CDMO逐步开展项目交付,与R&D相关的原材料、耗材等费用增了122%。

和元生物是研发费用率最高的。

达到9.26%。主要原因是公司收入规模小,处于发展初期和中期,注重新技术和新技术的研发,研发投入保持在较高水平。

唯一同比降低研发成本的是昭衍新药。

在同行大幅增加R&D投资的背景下,昭衍新药降低R&D成本有点令人费解,在年报中也没有说明。

毛利率:除美迪西外均下降

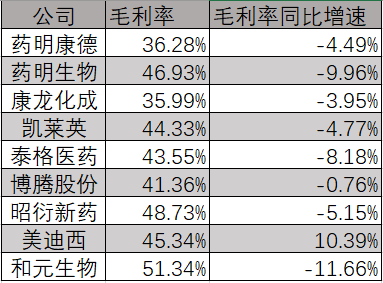

毛利率反映了一家公司的利润空间和综合竞争力。在九家公司中,毛利率最高的是和源生物。

主要原因是基因治疗CRO在细分领域,小分子化学创新药物、大分子药物和原料药的市场竞争存在差异。上述市场发展多年,相对成熟,竞争充分,毛利率相对较低。

9毛利率(2021年年报)

20212000年,9家公司中有8家毛利率下降。毛利率下降的原因一方面是汇率的影响,另一方面是面是由于原材料价格的上涨。

唯一没有下降的是增长10.39%是美迪西,主要是因为大部分业务都在中国。同时,由于产能的提高、运营效率的提高和规模效应的进一步显现,其毛利率提高到了同行的平均水平。

一体化与特色化之争

从国际经验来看,CXO巨头在发展过程中积极向一站式拓展核心业务CXO服务发展,不断扩大业务覆盖范围,从新药研发到新药上市提供一站式综合服务。

2021年,全球CXO行业内两起超百亿美元大并购,ICON并购120亿美元PRA,赛默飞收购174亿美元PPD,显示出CXO加强产业集中已成为全球趋势。

目前,国内CXO药明康德、药明生物、康龙化成、美迪西等龙头企业也在积极探索和完善一体化CXO平台。

一体化的优势在于客户从早期药物发现阶段开始就被绑定,并随着药物开发过程的推进而提供不同阶段的服务。从药物研发、临床试验到申请上市、商业化,每个环节都能给公司带来收入,随着新药研发过程的推进,服务规模和业务收入不断扩大。

从药物发现到商业化一体化平台

从需求方面看,当前创新药物研发单位转变为初创企业、科研机构等中小型客户,这些中小型研发单位非常依赖研发外包,对一站式服务的需求,也促进了CXO企业积极向一体化发展。

然而,一体化需要资本和时间的积累。如果摊位在短时间内铺得太大,管理和生产能力无法提高,业务范围优势难以转化为规模效应。

对于中小CXO对于公司来说,由于资金、管理等原因,他们希望成为大而全面的公司CXO企业几乎没有机会特色发展成为其突破的方向之一。

与药明康德、康龙不同,昭衍新药、泰格医药利用其在细分领域的先发优势或技术优势,深入挖掘护城河,成为细分领域的领导者。扩张也主要集中在横向扩张上。这样,昭衍新药成为安全评价领域的领导者,而泰格医药则是临床实践CRO领域龙头。

其次,由于当前疾病多领域、复杂性提高,技术更新迭代快,一些制药公司会根据不同的需求选择不同的特点CXO企业,如罕见病、肿瘤药物研发、细胞、基因治疗等,具有差异化和特色的研发服务,使企业更容易脱颖而出。例如,刚刚登陆科技创新委员会的和源生物专注于基因治疗CDMO,目前估值160倍,是这12个头部CXO最高的,可见市场对它的期待。

小结

从这12家头部CXO从业绩来看,CXO该行业继续保持高度繁荣,经过几轮股价下跌,目前估值处于合理范围。

药明康德、药明生物凭借逐步完善的一体化优势,牢牢稳定了其霸主地位,其他药明康德、药明生物等CXO领导者通过增加研发投资,或沿着药明康德的发展路径向一体化纵向扩张,或深化细分领域,形成特色差异化优势。

注:原文已被删除